2月24日基本半導(dǎo)體宣布,公司車規(guī)級(jí)碳化硅芯片產(chǎn)線通線儀式在深圳市光明區(qū)隆重舉行。據(jù)基本半導(dǎo)體所說,該產(chǎn)線的順利通線,將全面提升大灣區(qū)第三代半導(dǎo)體制造實(shí)力和核心競爭力,助力國內(nèi)車規(guī)級(jí)碳化硅芯片供應(yīng)鏈實(shí)現(xiàn)自主可控。

基本半導(dǎo)體方面在通線儀式上表示,公司的車規(guī)級(jí)碳化硅芯片產(chǎn)線項(xiàng)目是一個(gè)連續(xù)兩年入選深圳市年度重大項(xiàng)目,廠區(qū)面積13000平方米,潔凈室面積超過4000平方米,配備光刻、氧化、激活、注入、薄膜、刻蝕等130臺(tái)專業(yè)設(shè)備,主要產(chǎn)品為6英寸碳化硅MOSFET晶圓等,在產(chǎn)線完全滿載的情況下,每年可保障約50萬輛新能源汽車的需求。

“通過打造垂直整合制造模式,加快設(shè)計(jì)、制造共同迭代,與深圳本土上下游產(chǎn)業(yè)鏈聯(lián)動(dòng)發(fā)展,同時(shí)推動(dòng)先進(jìn)技術(shù)工藝開發(fā),形成具有自主知識(shí)產(chǎn)權(quán)的下一代碳化硅器件核心技術(shù)。同期還將開展國產(chǎn)設(shè)備材料驗(yàn)證,打造研發(fā)制造人才培養(yǎng)平臺(tái)。”基本半導(dǎo)體方面指出。

資料顯示,深圳基本半導(dǎo)體有限公司是中國第三代半導(dǎo)體行業(yè)創(chuàng)新企業(yè),專業(yè)從事碳化硅功率器件的研發(fā)與產(chǎn)業(yè)化。公司擁有一支國際化的研發(fā)團(tuán)隊(duì),核心成員包括二十余位來自清華大學(xué)、中國科學(xué)院、英國劍橋大學(xué)、德國亞琛工業(yè)大學(xué)、瑞典皇家理工學(xué)院、瑞士聯(lián)邦理工學(xué)院等國內(nèi)外知名高校及研究機(jī)構(gòu)的博士。

基本半導(dǎo)體自2017年開始布局車用碳化硅器件研發(fā)和生產(chǎn)以來,公司已經(jīng)掌握碳化硅芯片設(shè)計(jì)、晶圓制造、模塊封裝、驅(qū)動(dòng)應(yīng)用等核心技術(shù),申請(qǐng)兩百余項(xiàng)發(fā)明專利,產(chǎn)品性能達(dá)到國際先進(jìn)水平,累計(jì)服務(wù)光伏儲(chǔ)能、電動(dòng)汽車、軌道交通、工業(yè)控制、智能電網(wǎng)等領(lǐng)域的全球數(shù)百家客戶。

基本半導(dǎo)體表示,公司自主研發(fā)的汽車級(jí)碳化硅功率模塊已收獲了10余家整車廠和Tier1電控客戶的定點(diǎn),成為國內(nèi)第一批碳化硅模塊量產(chǎn)上車的頭部企業(yè);公司汽車級(jí)碳化硅功率模塊產(chǎn)線也已實(shí)現(xiàn)全面量產(chǎn);采用自研芯片的碳化硅功率器件已累計(jì)出貨超過3000萬顆,服務(wù)于光伏儲(chǔ)能、電動(dòng)汽車、軌道交通、工業(yè)控制、智能電網(wǎng)等領(lǐng)域的全球數(shù)百家客戶。

日前,清純半導(dǎo)體(寧波)有限公司(以下簡稱“清純半導(dǎo)體”)宣布完成數(shù)億元A+輪融資,由蔚來資本、士蘭微及其戰(zhàn)略基金、華登國際聯(lián)合領(lǐng)投,老股東高瓴創(chuàng)投(GL Ventures)持續(xù)加注,還獲得宏微科技、鴻富資產(chǎn)及多家電源和光伏企業(yè)等機(jī)構(gòu)鼎力支持。本次融資將用來進(jìn)一步完善供應(yīng)鏈布局、擴(kuò)大團(tuán)隊(duì)、建設(shè)量產(chǎn)實(shí)驗(yàn)室并支撐產(chǎn)品上量。

此前報(bào)道顯示,清純半導(dǎo)體在2021年底完成了A輪融資,完成A輪融資后,清純半導(dǎo)體在碳化硅(SiC)器件技術(shù)研發(fā)和產(chǎn)品開發(fā)等方面取得一系列重大進(jìn)展:

·1200V SiC MOSFET平臺(tái)技術(shù)成熟,多規(guī)格產(chǎn)品實(shí)現(xiàn)量產(chǎn),并通過AEC-Q101車規(guī)級(jí)認(rèn)證和960V-H3TRB可靠性驗(yàn)證;

·推出了首款國內(nèi)量產(chǎn)的15V驅(qū)動(dòng)SiC MOSFET系列產(chǎn)品填補(bǔ)國內(nèi)空白,各項(xiàng)性能指標(biāo)均達(dá)到或超過國際同類產(chǎn)品,實(shí)現(xiàn)SiC MOSFET芯片出貨近百萬顆,服務(wù)多家光伏與儲(chǔ)能行業(yè)頭部客戶;

·推出了國內(nèi)最低導(dǎo)通電阻的1200V 14mΩ SiC MOSFET,通過Tier1廠商驗(yàn)證,性能對(duì)標(biāo)國際主流主驅(qū)芯片,目前正在多家車企驗(yàn)證。

清純半導(dǎo)體表示,未來將在電動(dòng)車主驅(qū)芯片持續(xù)發(fā)力,為新能源車企定制高性能、高可靠性、高性價(jià)比的主驅(qū)芯片,率先實(shí)現(xiàn)主驅(qū)碳化硅芯片的國產(chǎn)替代。

官方資料顯示,清純半導(dǎo)體是目前國內(nèi)極少數(shù)能夠在SiC器件核心性能和可靠性方面達(dá)到國際一流水平、并且基于國內(nèi)產(chǎn)線量產(chǎn)車規(guī)級(jí)SiC MOSFET的企業(yè)之一,相關(guān)產(chǎn)品已經(jīng)在新能源發(fā)電、新能源汽車等領(lǐng)域得到廣泛應(yīng)用。清純半導(dǎo)體將始終瞄準(zhǔn)國際技術(shù)前沿,堅(jiān)持創(chuàng)新引領(lǐng),以提供國際一流的碳化硅功率芯片為己任,為我國碳化硅行業(yè)的跨越式發(fā)展貢獻(xiàn)更多力量。

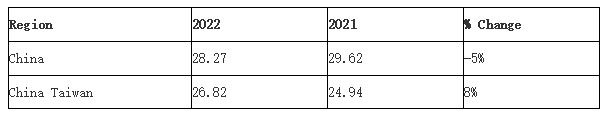

美國加州時(shí)間2023年4月12日,SEMI在其發(fā)布的《全球半導(dǎo)體設(shè)備市場報(bào)告中宣布,2022年全球半導(dǎo)體制造設(shè)備出貨金額相較2021的1026億美元增長5%,創(chuàng)下1076億美元的歷史新高。

2022年中國大陸連續(xù)第三年成為全球最大的半導(dǎo)體設(shè)備市場,2022年中國大陸的投資同比放緩5%,為283億美元。中國臺(tái)灣地區(qū)是第二大設(shè)備支出地區(qū),2022年增長8%,達(dá)到268億美元,這標(biāo)志著該地區(qū)連續(xù)第四年增長。韓國的設(shè)備銷售額下降了14%,為215億美元。歐洲的年度半導(dǎo)體設(shè)備投資激增93%,北美增長了38%。世界其他地區(qū)和日本的銷售額分別同比增長34%和7%。

SEMI總裁兼首席執(zhí)行官Ajit Manocha表示:“2022年半導(dǎo)體制造設(shè)備銷售額創(chuàng)下歷史新高,源于產(chǎn)業(yè)努力增加所需的晶圓廠產(chǎn)能,以支持包括高性能計(jì)算和汽車在內(nèi)的關(guān)鍵終端市場的長期增長和創(chuàng)新。此外,這些結(jié)果反映了各地區(qū)的投資和決心,以避免未來的半導(dǎo)體供應(yīng)鏈限制,就像疫情期間出現(xiàn)的那樣。”

2022年,晶圓加工設(shè)備的全球銷售額增長了8%,而其它前端領(lǐng)域的銷售額增長了11%。在2021強(qiáng)勁增長后,封裝設(shè)備銷售額去年下降了19%,測試設(shè)備總銷售額同比下降了4%。

按地區(qū)劃分的季度出貨金額(單位:10億美元),以及各地區(qū)季度及年度同比變化數(shù)據(jù)如下:

德國博世集團(tuán)于本周三表示,將收購美國芯片制造商TSI半導(dǎo)體公司的資產(chǎn),以擴(kuò)大其碳化硅芯片(SiC)的半導(dǎo)體業(yè)務(wù)。

目前,博世和TSI公司已經(jīng)達(dá)成協(xié)議,但并未透露此次收購的具體細(xì)節(jié),且這項(xiàng)收購還需要得到監(jiān)管部門的批準(zhǔn)。

資料顯示,TSI是專用集成電路(ASIC)的代工廠。目前,主要開發(fā)和生產(chǎn)200毫米硅晶圓上的大量芯片,用于移動(dòng)、電信、能源和生命科學(xué)等行業(yè)的應(yīng)用。

而博世在半導(dǎo)體領(lǐng)域的生產(chǎn)時(shí)間已超過60年,在全球范圍內(nèi)投資了數(shù)十億歐元,特別是在德國羅伊特林根和德累斯頓的水廠。博世認(rèn)為,此次收購將加強(qiáng)其國際半導(dǎo)體制造網(wǎng)絡(luò)。

博世表示,收購?fù)瓿珊螅磥韼啄陮⑼顿Y15億美元升級(jí)TSI半導(dǎo)體在加利福尼亞州羅斯維爾的制造設(shè)施。從2026年開始,第一批芯片將在基于碳化硅的200毫米晶圓上生產(chǎn)。

近年來,在光伏儲(chǔ)能場景加速導(dǎo)入,以及新能源汽車快速發(fā)展下,碳化硅市場將維持供不應(yīng)求態(tài)勢。尤其是電動(dòng)汽車的投放進(jìn)一步帶動(dòng)了汽車芯片的需求。而隨著自動(dòng)駕駛等功能的增加,汽車芯片數(shù)量大約在1200個(gè)左右。

博世集團(tuán)首席執(zhí)行官Stefan Hartung亦表示,電動(dòng)汽車增長情況表明,碳化硅芯片需求“正在爆發(fā)式增長”。

據(jù)市場研究機(jī)構(gòu)TrendForce集邦咨詢研究統(tǒng)計(jì),隨著相關(guān)大廠與汽車、能源業(yè)者合作項(xiàng)目明朗化,將推動(dòng)2023年整體SiC功率元件市場產(chǎn)值達(dá)22.8億美元,年成長41.4%。此外,TrendForce集邦咨詢預(yù)期,至2026年SiC功率元件市場產(chǎn)值可望達(dá)53.3億美元。

德龍激光4月26日發(fā)布晚間公告稱,公司擬通過全資子公司江蘇德龍新能源有限公司(暫定名)建設(shè)新能源高端裝備項(xiàng)目,項(xiàng)目建設(shè)內(nèi)容為建設(shè)年產(chǎn)420臺(tái)套新能源高端激光設(shè)備生產(chǎn)線,并設(shè)立江陰研發(fā)中心。

公告顯示,該項(xiàng)目總投資為10.80億元,首次出資8,000萬元,后期根據(jù)項(xiàng)目建設(shè)需求分批出資。江陰高新技術(shù)產(chǎn)業(yè)開發(fā)區(qū)管委會(huì)將向德龍激光提供總面積約89畝的工業(yè)用途土地用于項(xiàng)目建設(shè),并為后期項(xiàng)目投產(chǎn)和人才引進(jìn)需要提供個(gè)性化扶持政策。

德龍激光表示,在新能源汽車持續(xù)高速增長、鈣鈦礦薄膜太陽能電池產(chǎn)業(yè)化進(jìn)程提速、全球光伏新增裝機(jī)容量持續(xù)上升等背景下,公司看好新能源領(lǐng)域未來發(fā)展機(jī)會(huì)。本次擬投資建設(shè)新能源高端激光設(shè)備生產(chǎn)線和研發(fā)中心旨在加速公司未來戰(zhàn)略布局和提升配套產(chǎn)能,契合公司未來業(yè)務(wù)拓展需要。該項(xiàng)目建成后將形成年產(chǎn)420臺(tái)套新能源高端激光設(shè)備生產(chǎn)線和江陰研發(fā)中心,主要生產(chǎn)動(dòng)力電池、儲(chǔ)能電池、晶硅太陽能電池、薄膜太陽能電池等相關(guān)激光智能裝備。

4月25日,炬光科技發(fā)布年度業(yè)績報(bào)告稱,2022年?duì)I業(yè)收入約5.52億元,同比增加15.98%;歸屬于上市公司股東的凈利潤約1.27億元,同比增加87.56%;基本每股收益1.41元,同比增加41%。2023年第一季度營收約1.17億元;歸屬于上市公司股東的凈利潤約1519萬元。

研發(fā)方面,2022年炬光科技投入7667.45萬元,占營業(yè)收入比重為13.89%。公司(包括各子公司)共申請(qǐng)專利77項(xiàng),其中發(fā)明專利64項(xiàng),獲得授權(quán)專利23項(xiàng),其中發(fā)明專利14項(xiàng)。截至2022年12月31日,公司共擁有已授權(quán)專利422項(xiàng),其中美國、歐洲、日本、韓國等境外專利114項(xiàng),境內(nèi)專利308項(xiàng),包括境內(nèi)發(fā)明專利128項(xiàng)、實(shí)用新型專利149和外觀設(shè)計(jì)專利31項(xiàng),此外還擁有7項(xiàng)軟件著作權(quán)。

炬光科技堅(jiān)持“產(chǎn)生光子”+“調(diào)控光子”+“光子技術(shù)應(yīng)用解決方案”的產(chǎn)品業(yè)務(wù)戰(zhàn)略布局,加強(qiáng)上游核心元器件和原材料研發(fā)與精益制造的同時(shí)積極拓展中游光子應(yīng)用解決方案,重點(diǎn)布局汽車應(yīng)用、泛半導(dǎo)體制程、醫(yī)療健康三大應(yīng)用方向,并不斷加大項(xiàng)目投入,強(qiáng)化管理,優(yōu)化流程。在各領(lǐng)域應(yīng)用版塊,炬光科技在產(chǎn)品、技術(shù)、市場、生產(chǎn)方面都取得了顯著成果。

半導(dǎo)體激光原材料領(lǐng)域

炬光科技預(yù)制金錫陶瓷熱沉產(chǎn)品在國內(nèi)主流光纖激光器廠商得到逐步導(dǎo)入,在西安和東莞基地建立了前后道流程大規(guī)模自動(dòng)化量產(chǎn)產(chǎn)線,與多家客戶建立合作,2022年收入同比增長224.29%,目前在手訂單超200萬支,已通過多家重要客戶35W高功率可靠性驗(yàn)證并進(jìn)入批量交付階段;固體激光泵浦應(yīng)用項(xiàng)目開發(fā)成功并實(shí)現(xiàn)批量交付;新產(chǎn)品側(cè)泵模塊通過多家客戶驗(yàn)證,多項(xiàng)指標(biāo)行業(yè)領(lǐng)先,并拿到批量訂單;公司發(fā)布的新產(chǎn)品“綺昀”系列新一代高功率傳導(dǎo)冷卻激光凈膚元器件產(chǎn)品全面進(jìn)入量產(chǎn),開始批量交付。

激光光學(xué)領(lǐng)域

光刻應(yīng)用下游需求旺盛,光場勻化器收入增長超過90%,2022全年收入超過2000萬元,炬光科技在德國多特蒙德子公司擴(kuò)產(chǎn)建設(shè)了大規(guī)模紫外激光光場勻化器研發(fā)測試中心,以滿足更大市場需求;東莞基地光學(xué)鍍膜能力得到進(jìn)一步擴(kuò)展,除已批量應(yīng)用的近紅外光學(xué)鍍膜外,實(shí)現(xiàn)高損傷閾值光學(xué)鍍膜、中紅外鍍膜及深紫外(DUV)鍍膜技術(shù)自主可控;開發(fā)精密切割技術(shù),極大提高生產(chǎn)效率與加工精度;公司研制了基于超硬碳化鎢材料的同步結(jié)構(gòu)化工藝,為公司在精密鎢鋼模具的批量生產(chǎn)奠定成本優(yōu)勢。

同時(shí)公司完成了球面柱面鏡、微型棱鏡、大矢高硅光學(xué)器件及超帶寬鍍膜的制程開發(fā),推出了具有國際領(lǐng)先性的產(chǎn)品或提升了公司產(chǎn)品競爭力;在晶圓級(jí)二維陣列微透鏡技術(shù)領(lǐng)域,炬光科技在陣列光學(xué)設(shè)計(jì),微陣列模板工藝技術(shù)方面持續(xù)研究,最新工程樣件分析表明這一技術(shù)日臻成熟,有望替代進(jìn)口件并在新的消費(fèi)級(jí)市場找到新的發(fā)展定位。

汽車智能駕駛領(lǐng)域

整體來看,宏觀形勢上智能駕駛和激光雷達(dá)行業(yè)商業(yè)化和上量節(jié)奏遠(yuǎn)落后于預(yù)期,個(gè)別公司在2022年出現(xiàn)裁員、被并購甚至關(guān)閉公司的情況。在這個(gè)形勢下,炬光科技在汽車(激光雷達(dá)為主)領(lǐng)域的營收節(jié)奏也受到較大影響,2022年汽車應(yīng)用解決方案收入相比2021年有顯著下滑(下降26.67%)。

2022年,公司面向車載激光雷達(dá)行業(yè)市場持續(xù)進(jìn)行車規(guī)級(jí)線光源發(fā)射模組研發(fā),進(jìn)一步加強(qiáng)基于EEL和VCSEL線光斑技術(shù)路線的發(fā)射模組的產(chǎn)品研發(fā),完成車規(guī)級(jí)線光斑發(fā)射模組的設(shè)計(jì)定型和樣品驗(yàn)證,正在進(jìn)行車規(guī)可靠性驗(yàn)證。同時(shí)公司持續(xù)進(jìn)行全球激光雷達(dá)行業(yè)市場拓展,進(jìn)一步拓展線光源發(fā)射模組在激光雷達(dá)和汽車行業(yè)的應(yīng)用,持續(xù)向海外和國內(nèi)客戶送樣驗(yàn)證;公司與客戶在SWIR波長傳感器光源模組以及車載激光白光照明光源領(lǐng)域開展了預(yù)研合作,完成了早期樣品開發(fā)并向頭部客戶送樣驗(yàn)證,但項(xiàng)目商業(yè)化落地還需要時(shí)間。

泛半導(dǎo)體制程領(lǐng)域

在顯示面板制造方面,炬光科技2022年二季度在國內(nèi)建立了紫外固體線光斑激光剝離實(shí)驗(yàn)線,為亞太客戶提供更迅捷的激光剝離工藝測試服務(wù),進(jìn)一步促進(jìn)柔性O(shè)LED激光剝離業(yè)務(wù);在固體激光剝離線光斑系統(tǒng)方面,除了繼續(xù)斬獲新建產(chǎn)線訂單以外,目前也在積極拓展已建產(chǎn)線的升級(jí)改造市場,在2022年中標(biāo)第一個(gè)國內(nèi)改造項(xiàng)目并順利交付;在集成電路制造方面,DlightS及其他應(yīng)用于邏輯芯片、功率器件和存儲(chǔ)芯片制程的激光退火產(chǎn)品持續(xù)穩(wěn)定交付,同時(shí)開發(fā)了更高功率的IGBT激光退火系統(tǒng),并成功交付首套訂單;公司發(fā)布了用于泛半導(dǎo)體制程解決方案的FLuxH系列可變光斑激光系統(tǒng),可滿足在新型顯示領(lǐng)域的MicroLED巨量焊接以及鋰電池干燥等多種應(yīng)用場景,已獲得多家客戶訂單。

醫(yī)療健康領(lǐng)域

在家用激光醫(yī)療健康方面,炬光科技家用激光嫩膚、激光凈膚項(xiàng)目多家客戶進(jìn)入方案定型、原型樣機(jī)預(yù)研及測試階段,有望形成新的增長點(diǎn),但是由于需要臨床實(shí)驗(yàn)、醫(yī)療認(rèn)證等,項(xiàng)目商業(yè)化落地還需要時(shí)間;在專業(yè)激光醫(yī)療健康方面,公司在專業(yè)凈膚模組方面目前正在大范圍為行業(yè)主流客戶提供具有競爭力的解決方案,并預(yù)計(jì)于2023年實(shí)現(xiàn)快速增長。

4月24日,銳科激光發(fā)布年度業(yè)績報(bào)告稱,2022年?duì)I業(yè)收入約31.89億元,同比減少6.48%;歸屬于上市公司股東的凈利潤約4087萬元,同比減少91.38%;基本每股收益0.0728元,同比減少91.38%。

另外,2023年第一季度,公司營收約7.86億元,同比增加12.06%;歸屬于上市公司股東的凈利潤約4406萬元,同比增加110.79%;基本每股收益0.0785元,同比增加111.02%。

高功率產(chǎn)品銷售臺(tái)數(shù)同比增長128%

據(jù)公司銷售情況的不完全統(tǒng)計(jì),產(chǎn)品銷售方面公司2022年公司在脈沖光纖激光器、手持焊產(chǎn)品的市場占有率均大幅提升,切割應(yīng)用、新能源應(yīng)用銷售增速顯著,公司高功率產(chǎn)品銷售臺(tái)數(shù)同比增長128%,其中萬瓦激光器銷售臺(tái)數(shù)同比增長35%,公司前20大客戶銷售貢獻(xiàn)遠(yuǎn)超同期。

新行業(yè)滲透方面,新能源業(yè)務(wù)、激光清洗、增材制造等應(yīng)用領(lǐng)域爆發(fā)了強(qiáng)勁的市場競爭力,環(huán)形光斑系列激光器、帶光閘光耦系列高端激光器已經(jīng)進(jìn)入汽車行業(yè)多家頭部車企,并形成批量訂單,汽車行業(yè)整體業(yè)務(wù)營收較2021年增速較快,公司針對(duì)光伏領(lǐng)域定制的產(chǎn)品也獲得了市場認(rèn)可,光伏領(lǐng)域業(yè)務(wù)增長可觀。

截止2022年12月,公司主要產(chǎn)品包括10W至2,000W的脈沖光纖激光器;10W至100,000W連續(xù)光纖激光器;75W至6000W準(zhǔn)連續(xù)光纖激光器;80W至12000W直接半導(dǎo)體激光器、綠光激光器、藍(lán)光激光器以及ABP光束可調(diào)激光器;帶光閘高功率光纖激光器等。

高端應(yīng)用領(lǐng)域不斷突破

2022年,銳科激光圍繞“核心產(chǎn)品市場占有率穩(wěn)步提升,戰(zhàn)略產(chǎn)品市場占有率大幅提升”的目標(biāo),建立了以應(yīng)用于傳統(tǒng)通用制造行業(yè),如鈑金、五金等領(lǐng)域的核心業(yè)務(wù)、以應(yīng)用于高端制造行業(yè),如航空航天、新能源等領(lǐng)域的戰(zhàn)略業(yè)務(wù)、以面向海外銷售為主體的國際業(yè)務(wù)三大銷售板塊為核心的銷售體系。

戰(zhàn)略業(yè)務(wù)在新能源、激光清洗、汽車、船舶、光伏、脆性材料等高端應(yīng)用領(lǐng)域不斷突破,核心業(yè)務(wù)實(shí)現(xiàn)產(chǎn)品銷售收入、出貨數(shù)量、市場占有率依然保持國內(nèi)領(lǐng)先地位,國際業(yè)務(wù)搭建了13個(gè)海外服務(wù)點(diǎn),初步形成全球服務(wù)網(wǎng)絡(luò)。同時(shí),公司依托線上推廣平臺(tái)、經(jīng)銷網(wǎng)絡(luò)、專業(yè)展會(huì)、點(diǎn)對(duì)點(diǎn)營銷等多種方式,結(jié)合公司成立十五周年,策劃組織了旗幟系列、珠海航展等一系列高端新品推廣活動(dòng),鞏固了公司在高端制造領(lǐng)域的定位。

產(chǎn)業(yè)布局進(jìn)一步完善

通過推進(jìn)產(chǎn)業(yè)空間布局實(shí)施,銳科激光已初步形成武漢、無錫、上海、黃石、嘉興五地聯(lián)動(dòng)的產(chǎn)業(yè)發(fā)展格局。

銳科激光二期研發(fā)大樓順利投入使用,改善了辦公及研發(fā)試驗(yàn)條件;無錫銳科二期項(xiàng)目于2022年5月投入使用;在黃石開展的“中高功率半導(dǎo)體泵浦源開發(fā)及智能制造項(xiàng)目”的部分樓棟已投入使用,并結(jié)合建設(shè)進(jìn)度完成了部分產(chǎn)能轉(zhuǎn)移工作。

2022年7月,銳威公司正式成立,將以國家重大工程和市場需求為牽引,全速推進(jìn)激光裝備全國產(chǎn)化的速度,助力特種光源產(chǎn)業(yè)發(fā)展能力進(jìn)一步增強(qiáng)。智慧光子公司設(shè)立工作取得階段性成果,上海國神及其他股權(quán)投資專項(xiàng)工作取得階段性重要突破。隨著銳科多項(xiàng)能力建設(shè)項(xiàng)目的布局與落地,公司產(chǎn)業(yè)布局更加完善,研發(fā)生產(chǎn)能力進(jìn)一步增強(qiáng)。

4月24日晚間,陽光電源發(fā)布年度報(bào)告。2022年實(shí)現(xiàn)營收402.57億元,同比增長66.79%;歸母凈利潤35.93億元,同比增長127.04%。

按照行業(yè)劃分,2022年光伏行業(yè)實(shí)現(xiàn)營收272.46億元,同比增長43.92%,毛利率為25.17%,同比增加1.77%;儲(chǔ)能行業(yè)實(shí)現(xiàn)營收101.26億元,同比增長222.74%,毛利率為23.24%,同比增加9.13%。

按照產(chǎn)品劃分,光伏逆變器等電力轉(zhuǎn)換設(shè)備實(shí)現(xiàn)營收157.17億元,同比增長73.66%,毛利率為33.22%,同比減少0.58%;新能源投資開發(fā)實(shí)現(xiàn)營收116.04億元,同比增長19.89%,毛利率為11.76%,同比減少0.15%;儲(chǔ)能系統(tǒng)實(shí)現(xiàn)營收101.26億元,同比增長222.74%,毛利率為23.24%,同比增加9.13%。

出貨方面,2022年,陽光電源光伏逆變器全球出貨量77GW,其中渠道發(fā)貨90萬臺(tái)。截至2022年12月,逆變?cè)O(shè)備全球累計(jì)裝機(jī)量突破340GW。風(fēng)電變流器發(fā)貨23GW,同比增長53%;儲(chǔ)能系統(tǒng)全球發(fā)貨量7.7GWh。

此外,陽光電源在氫能領(lǐng)域也取得了重大突破。

2022年完成制氫電源CQC認(rèn)證及TUV認(rèn)證;優(yōu)化1000m3/h ALK電解槽結(jié)構(gòu)及關(guān)鍵部件材料,槽體能耗達(dá)到行業(yè)先進(jìn)水平;在研4臺(tái)1000m3/h ALK電解槽對(duì)應(yīng)1臺(tái)氣液分離及純化裝置,以匹配更大規(guī)模可再生能源制氫項(xiàng)目;研發(fā)100m3/h PEM電解槽,實(shí)現(xiàn)系統(tǒng)交付;升級(jí)智慧氫能管理系統(tǒng),搭載適配氫能業(yè)務(wù)場景的軟件平臺(tái)及監(jiān)控系統(tǒng);建立完善EHS管理體系和質(zhì)量認(rèn)證體系;年產(chǎn)能GW級(jí)制氫設(shè)備工廠投運(yùn),具備大功率ALK和PEM電解制氫系統(tǒng)規(guī)模化生產(chǎn)能力。

陽光電源綠電制氫系統(tǒng)適用于能源電力、石油化工、交通、冶金多種應(yīng)用場景,已在吉林、寧夏、內(nèi)蒙古、甘肅、湖北等多地風(fēng)光水可再生能源制氫項(xiàng)目中得到廣泛應(yīng)用。

4月25日,隆基攜手森特在上海發(fā)布新一代建筑光伏一體化(BIPV)產(chǎn)品。

隆頂3.0是隆基和森特聯(lián)手推出的一款更安全、更可靠的優(yōu)質(zhì)BIPV產(chǎn)品。隆基中國政企地區(qū)部總裁陳鵬飛介紹說:“人們對(duì)于BIPV產(chǎn)品的需求日益提高,我們要充分考量使用場景及客戶痛點(diǎn)。作為一款優(yōu)秀的BIPV產(chǎn)品,隆頂3.0具備安全可靠、高效領(lǐng)先、穩(wěn)健收益、安心無憂的核心優(yōu)勢。”

解決痛點(diǎn) 引領(lǐng)行業(yè)發(fā)展

創(chuàng)新是隆基的靈魂,也是隆基的行業(yè)使命。23年來,隆基的每項(xiàng)重大技術(shù)創(chuàng)新都成為光伏產(chǎn)業(yè)的風(fēng)向標(biāo),引領(lǐng)產(chǎn)業(yè)發(fā)展。

隆頂3.0以隆基牽頭倡導(dǎo)建立的M10標(biāo)準(zhǔn)尺寸為基礎(chǔ),通過極致創(chuàng)新,設(shè)計(jì)出了一款尺寸最優(yōu)的雙玻無框組件,應(yīng)用于工商業(yè)屋頂上。同時(shí),憑借555W高功率、超21.7%的轉(zhuǎn)換效率,隆頂3.0可以降低光伏發(fā)電度電成本,給客戶提供最可靠、最領(lǐng)先的產(chǎn)品體驗(yàn)。

BIPV產(chǎn)品通常安裝在建筑物的屋頂、立面或其它與人的活動(dòng)空間非常接近的區(qū)域。因此,BIPV產(chǎn)品的安全可靠直接關(guān)系到人身安全,安全可靠性是BIPV產(chǎn)品最基礎(chǔ)的要求,也是核心訴求。隆頂3.0可達(dá)A級(jí)不燃,在防水性能方面達(dá)到行業(yè)最高標(biāo)準(zhǔn)。除此之外,在抗風(fēng)性能方面,隆頂3.0也有著優(yōu)越的表現(xiàn)。隆基BIPV研發(fā)負(fù)責(zé)人張松表示:“隆頂產(chǎn)品組件和金屬板采用結(jié)構(gòu)膠粘結(jié)而形成一體化,其抗風(fēng)能力相比同類產(chǎn)品提升4倍以上,抗風(fēng)揭測試值遠(yuǎn)高于行業(yè)常見標(biāo)準(zhǔn),可抗17級(jí)臺(tái)風(fēng)。”

在光伏系統(tǒng)設(shè)計(jì)上,隆頂3.0采用無邊框不積灰的一體化設(shè)計(jì),有效減少積灰對(duì)發(fā)電模塊造成的功率衰減和發(fā)電損失,為整體系統(tǒng)的穩(wěn)定電力輸出提供有效保障,整體發(fā)電效率提升12%左右。同時(shí),因無運(yùn)維通道設(shè)計(jì),所以大大提升了裝機(jī)量,真正地做到讓建筑的每一寸都發(fā)電。

此外,隆頂3.0能夠?yàn)榭蛻籼峁?5年安全、穩(wěn)定、可靠的收益保障。這一方面得益于森特深耕建筑金屬圍護(hù)領(lǐng)域二十余年,積累了深厚的工程經(jīng)驗(yàn);另一方面,得益于隆基與森特?cái)y手開發(fā)的全球首家iroof?智能監(jiān)測系統(tǒng)。該系統(tǒng)整合了智能屋面與光伏電站的實(shí)時(shí)監(jiān)測,通過屋面數(shù)據(jù)監(jiān)控與管理、智慧屋面狀態(tài)評(píng)估、全系統(tǒng)健康預(yù)測、光伏電站實(shí)時(shí)監(jiān)控分析,實(shí)現(xiàn)屋面與光伏電站的全天候監(jiān)測與“數(shù)字化”管理,真正使隆頂3.0做到強(qiáng)抗風(fēng)、高防漏、防火A級(jí)不燃、防腐蝕、抗衰減、高效穩(wěn)定發(fā)電的屋面光伏一體化系統(tǒng)。

跨界融合 重新定義BIPV

近年來,隨著全球能源結(jié)構(gòu)轉(zhuǎn)型的進(jìn)一步提速,光伏產(chǎn)業(yè)的發(fā)展也迎來了新的發(fā)展階段。

2022年3月,住建部《“十四五”建筑節(jié)能與綠色建筑發(fā)展規(guī)劃》提出,到2025年,完成既有建筑節(jié)能改造面積3.5億平方米以上,建筑能耗中電力消費(fèi)比例超過55%。

在國家政策導(dǎo)向下,國內(nèi)BIPV市場正在快速地發(fā)展,迎來了新機(jī)遇。

中國光伏行業(yè)協(xié)會(huì)光電建筑專委會(huì)副秘書長黃祝連表示,隨著雙碳目標(biāo)的持續(xù)推進(jìn),BIPV作為有效降低我國建筑能耗的方式,對(duì)于節(jié)能減排、保護(hù)環(huán)境具有重要的現(xiàn)實(shí)意義。

適用、經(jīng)濟(jì)、綠色、美觀為建筑方針,高效、安全、可靠是光伏發(fā)電的基本要求。如何同時(shí)實(shí)現(xiàn)兩者的屬性要求,是建筑光伏需要考慮的核心問題,特別在標(biāo)準(zhǔn)和設(shè)計(jì)層面。

要實(shí)現(xiàn)建筑和光伏行業(yè)的深度融合,需要加強(qiáng)雙方之間的合作和交流,共同推動(dòng)建筑光伏一體化技術(shù)的發(fā)展。光伏企業(yè)需要在研發(fā)BIPV產(chǎn)品時(shí),充分考慮建筑的特殊性和要求,并根據(jù)建筑的設(shè)計(jì)和需求進(jìn)行定制化設(shè)計(jì)。同時(shí),建筑行業(yè)需要加強(qiáng)對(duì)光伏技術(shù)的理解和認(rèn)識(shí),提高光伏技術(shù)在建筑中的應(yīng)用水平,推動(dòng)建筑行業(yè)向可持續(xù)發(fā)展的方向發(fā)展。

讓專業(yè)的人做專業(yè)的事,是隆基在BIPV領(lǐng)域的創(chuàng)新之舉。隆基攜手專注于金屬圍護(hù)行業(yè)的領(lǐng)航者森特,共同開發(fā)建設(shè)光伏建筑一體化產(chǎn)品,解決了光伏和建筑不同壽命產(chǎn)生的一系列問題,為項(xiàng)目提供全生命周期的服務(wù)。

隆基和森特的聯(lián)手,不僅能為市場帶來更安全可靠的優(yōu)質(zhì)產(chǎn)品,也對(duì)光伏建筑的深度融合提供了試點(diǎn)價(jià)值。而隆頂3.0的發(fā)布就是其中的一個(gè)最好的例證之一。

目前,隆基森特的BIPV產(chǎn)品已經(jīng)應(yīng)用于博鰲等地標(biāo)建筑中,為建筑減碳發(fā)揮著其應(yīng)有的作用。

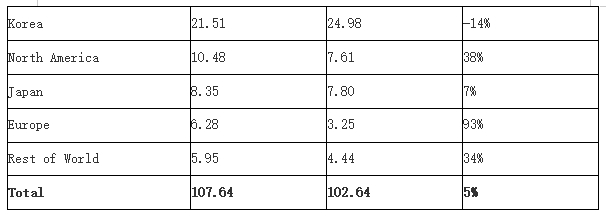

4月25日晚,億緯鋰能發(fā)布一季報(bào)和增資公告。一季度增收又增利

報(bào)告顯示,2023年一季度億緯鋰能實(shí)現(xiàn)營業(yè)收入111.86億元,同比增長66.11%,環(huán)比降低6.95%;實(shí)現(xiàn)歸母凈利潤11.4億元,同比增長118.68%,環(huán)比增長35.13%,其中本部業(yè)務(wù)的歸母凈利潤增長達(dá)到10.5億元,同比增速更高,達(dá)到194.64%。

雖然營業(yè)收入環(huán)比有小幅下降,但整體而言,可以說一季度的成績非常漂亮,實(shí)現(xiàn)增收又增利,而且凈利潤的增速不僅趕上了營業(yè)收入的增速,還達(dá)成反超。

毛利率和凈利率分別為16.83%和11.62%,同比分別增長3.08%和4.52%。

對(duì)于業(yè)績?cè)鲩L原因,億緯鋰能稱,2023年第一季度,公司堅(jiān)持平衡發(fā)展戰(zhàn)略,保持消費(fèi)、動(dòng)力、儲(chǔ)能電池三足鼎立的業(yè)務(wù)結(jié)構(gòu)。雖然一季度市場有一些波動(dòng)及局部變化,但得益于行業(yè)地位及市場占有率的提升,公司整體業(yè)績?nèi)匀槐3至丝焖僭鲩L。

今年一季度,億緯鋰能的合同負(fù)債達(dá)到9.11億元,同比增加58%;經(jīng)營活動(dòng)產(chǎn)生的現(xiàn)金流凈額由負(fù)轉(zhuǎn)正,從2022年四季度的-2132.17萬元提升到今年一季度的9.8億元。這說明億緯鋰能正處于高速發(fā)展期,公司下游客戶需求旺盛,在手訂單充足。

除了訂單需求強(qiáng)勁之外,億緯鋰能自身造血能力也足夠強(qiáng)大。今年一季度,億緯鋰能應(yīng)付賬款由年初的145.41億元提升至168.81億元,意味著億緯鋰能正加快產(chǎn)能擴(kuò)張速度。

截至目前,億緯鋰能今年已拋出超百億擴(kuò)產(chǎn)計(jì)劃,先后在曲靖、荊門、簡陽等地落地動(dòng)力及儲(chǔ)能電池項(xiàng)目,合計(jì)產(chǎn)能達(dá)103GWh,總投資達(dá)263億元。

此外,持續(xù)性的加大研發(fā)力度也是億緯鋰能實(shí)現(xiàn)增長的重要支撐。今年一季度研發(fā)費(fèi)用為7.28億元,同比增長79.27%。目前億緯鋰能擁有超過四千人的研發(fā)團(tuán)隊(duì),并建設(shè)高水平研究院,建成多個(gè)實(shí)驗(yàn)室和中試線。

近16億增資億緯亞洲

億緯鋰能同日公告,擬使用自有資金不超過2.28億美元(約合人民幣15.78億元)向子公司億緯亞洲增資,用于億緯亞洲按照《印尼華宇鎳鈷紅土鎳礦濕法冶煉項(xiàng)目合資協(xié)議》向其合資公司華飛鎳鈷(印尼)有限公司以資本金出資。

本次增資完成后,億緯亞洲注冊(cè)資本將由50萬美元變更為22830萬美元,公司仍持有其100%的股權(quán)。

此前3月14日,億緯鋰能公告,億緯亞洲擬向澳門國際銀行股份有限公司申請(qǐng)不超過43,000萬港幣(約合人民幣3.77億元)或等值外幣貸款,貸款期限不超過三年。

截至2022年末,億緯亞洲資產(chǎn)總額為129.37億元,負(fù)債總額為48.17億元,凈資產(chǎn)為81.2億元。

業(yè)績方面,2022年億緯亞洲實(shí)現(xiàn)營業(yè)收入25.61億元,凈利潤9.6億元。

產(chǎn)業(yè)布局方面,億緯亞洲于2021年5月與華友國際鈷業(yè)等多家企業(yè)一起,在印尼設(shè)合資公司,建設(shè)年產(chǎn)約12萬噸鎳金屬量和約1.5萬噸鈷金屬量的材料項(xiàng)目。合資公司的項(xiàng)目總投資約20.8億美元,億緯亞洲對(duì)合資公司的持股比例為17%。

同月,億緯亞洲與貝特瑞、SKI共同對(duì)合資公司常州貝特瑞(貝特瑞持股51%;SKI持股25%;億緯亞洲持股24%)進(jìn)行增資,投建“年產(chǎn)5萬噸鋰電池高鎳三元正極材料項(xiàng)目”。

沖擊2023年?duì)I收目標(biāo)

億緯鋰能此前已經(jīng)明確表示,其2023年的營業(yè)收入目標(biāo),是較2022年(363.05億元)翻一番。從今年迄今的各個(gè)布局落點(diǎn)來看,億緯鋰能很有可能憑借大規(guī)模產(chǎn)能效益和優(yōu)質(zhì)產(chǎn)品力沖擊該目標(biāo)。

除繼續(xù)擴(kuò)大產(chǎn)能規(guī)模外,億緯鋰能今年已經(jīng)進(jìn)入產(chǎn)能釋放期,同時(shí)積極打造多元化產(chǎn)品矩陣。

一方面,王牌新品將于今明兩年陸續(xù)開始交付。其中4695大圓柱電池將于今年量產(chǎn)交付,并將帶動(dòng)電池本身成本下降,而且系統(tǒng)的成本也會(huì)大幅下降。

新一代方形磷酸鐵鋰儲(chǔ)能電池LF560K項(xiàng)目預(yù)計(jì)明年二季度一期建成,年底前全部投產(chǎn)。該款電池具備560Ah超大容量、1.792kWh能量、12000+循環(huán)壽命等優(yōu)秀性能,且配套的儲(chǔ)能電站運(yùn)營成本可低于抽水蓄能電站,滿足儲(chǔ)能市場大規(guī)模、高經(jīng)濟(jì)性需求。

在儲(chǔ)能方形電芯從50/100Ah向280Ah/300Ah方向升級(jí)的情況下,億緯鋰能LF560K的布局就是其形成先發(fā)差異化競爭有是的重要武器。

另一方面,億緯鋰能通過參股、控股和合作等多種方式布局的鋰資源今年將開始提高產(chǎn)量,有望進(jìn)一步降低成本,同步提高自供率。在今年一季度氣溫回升后,億緯鋰能預(yù)計(jì)公司在青海大柴旦鹽湖的碳酸鋰產(chǎn)能會(huì)陸續(xù)提高,初步測算今年會(huì)有1萬多噸左右的產(chǎn)出。

其中,興華鋰業(yè)(持股35.2857%)的0.5萬噸碳酸鋰產(chǎn)能,和金海鋰業(yè)(持股80%)1萬噸碳酸鋰和氫氧化鋰一期項(xiàng)目已經(jīng)均去于年四季度開始逐步投產(chǎn),預(yù)計(jì)今年將會(huì)為億緯鋰能提供碳酸鋰供應(yīng)。

遠(yuǎn)期來看,金海鋰業(yè)的二期項(xiàng)目2萬噸碳酸鋰產(chǎn)能,以及瑞福鋰業(yè)(持股20%)的3萬噸碳酸鋰項(xiàng)目也將在今年逐步建成投產(chǎn)。疊加與藍(lán)曉科技、川能動(dòng)力、蜂巢能源等的合作項(xiàng)目,億緯鋰能的原材料自主供應(yīng)保障能力將大幅提升。

關(guān)于鋰資源自供率目標(biāo),如果大體上按照100GWh的電池銷量,億緯鋰能預(yù)計(jì)未來可以控制的鋰資源供應(yīng)量應(yīng)該可以達(dá)到40%-50%。

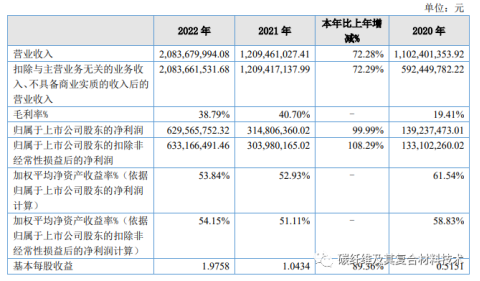

4月20日晚間,中國巨石披露的一季報(bào)顯示,今年前三個(gè)月,公司實(shí)現(xiàn)的營業(yè)收入和歸屬于上市公司股東的凈利潤雙降,而單季凈利潤腰斬,是2010年以來的首次。

(1)營收凈利連續(xù)三季雙降

歷經(jīng)連續(xù)2年快速增長后,中國巨石的業(yè)績?cè)鏊購拇蠓啪徸優(yōu)榇蠓陆怠D陥?bào)顯示,2022年,中國巨石實(shí)現(xiàn)營業(yè)收入201.92億元,較上年增長2.46%。凈利潤為66.10億元,同比增長9.65%,扣非凈利潤43.77億元,同比下降15.01%。營收凈利同比增速均低于10%,扣非凈利潤轉(zhuǎn)為負(fù)增長。

2021年,中國巨石實(shí)現(xiàn)的營業(yè)收入、凈利潤分別為197.07億元、60.28億元,同比增長68.92%、149.51%,扣非凈利潤為51.50億元,同比增長165.22%。

對(duì)比發(fā)現(xiàn),2022年的營業(yè)收入、凈利潤同比增速均較2021年大幅放緩,扣非凈利潤由大幅倍增轉(zhuǎn)為負(fù)增長。

今年一季度,公司實(shí)現(xiàn)的營業(yè)收入、凈利潤分別為36.71億元、9.21億元,同比下降28.48%、49.84%,凈利潤基本上以腰斬的幅度下滑。與凈利潤相比,扣非凈利潤更為糟糕,其為4.94億元,同比下降65.74%。單季度凈利潤降幅腰斬,是2010年以來的首次。其實(shí),單季度業(yè)績下滑,從2022年三季度就已經(jīng)開始了。當(dāng)年三、四季度,公司實(shí)現(xiàn)的營業(yè)收入分別為41.93億元、40.90億元,同比下降20.53%、30.33%。對(duì)應(yīng)的凈利潤為13.11億元、10.93億元,同比分別下降23.21%、36.61%,扣非凈利潤分別為7.67億元、7.80億元,同比下降46.53%、35.18%。

上述數(shù)據(jù)顯示,去年三季度以來,單季凈利潤、扣非凈利潤呈現(xiàn)加速下降趨勢。在2022年年度報(bào)告中,中國巨石稱,宏觀經(jīng)濟(jì)增長趨勢放緩,地緣政治沖突加劇世界局勢動(dòng)蕩,玻纖行業(yè)整體需求增速有所放緩,行業(yè)發(fā)展面臨挑戰(zhàn)。面對(duì)復(fù)雜的國內(nèi)外環(huán)境,公司上下統(tǒng)籌推進(jìn)生產(chǎn)經(jīng)營、降本增效、科技創(chuàng)新、綠色低碳、市場開拓,全年經(jīng)營業(yè)績實(shí)現(xiàn)穩(wěn)中有進(jìn)。不過,2022年,公司玻纖紗及制品毛利率下降8.34個(gè)百分點(diǎn)。

去年三季度以來,營收凈利雙降,中國巨石解釋稱,玻纖下游市場需求降低,玻纖粗紗銷量下降,公司抓住細(xì)紗市場需求增長的機(jī)會(huì),積極調(diào)整產(chǎn)品結(jié)構(gòu),電子布銷量同比增長。但是,公司并未具體介紹產(chǎn)品是否降價(jià)等情況。

事實(shí)上,去年下半年起,由于行業(yè)景氣度下降,玻纖價(jià)格經(jīng)歷了大幅下跌,目前價(jià)格處于歷史低位。根據(jù)百川數(shù)據(jù),今年3月下旬,巨石成都纏繞直接紗2400tex出廠價(jià)為3900元/噸,同比下降37%。

(2)產(chǎn)能規(guī)模全球第一,中國巨石持續(xù)推進(jìn)產(chǎn)能建設(shè)

2017年,中國巨石投資超140億元啟動(dòng)桐鄉(xiāng)總部智能制造基地建設(shè),2022年11月,中國巨石智能制造基地落成,形成了年產(chǎn)60萬噸增強(qiáng)紗和8億米電子布的產(chǎn)能規(guī)模,實(shí)現(xiàn)“再造一個(gè)巨石”目標(biāo)。

對(duì)于這一投建項(xiàng)目,中國巨石給予了非常高的評(píng)價(jià)。其稱,2022年,智能制造基地第三條電子布生產(chǎn)線順利點(diǎn)火投產(chǎn),創(chuàng)造了細(xì)紗生產(chǎn)領(lǐng)域達(dá)標(biāo)達(dá)產(chǎn)最快最好的歷史紀(jì)錄,繼“熱固粗紗全球第一、熱塑增強(qiáng)全球第一”之后,“電子基布全球第一”目標(biāo)實(shí)現(xiàn)。也就是說,這一項(xiàng)目創(chuàng)造了三個(gè)“全球第一”。

中國巨石的產(chǎn)能建設(shè)不止如此。在2022年年報(bào)中,公司稱,成都年產(chǎn)15萬噸短切原絲生產(chǎn)線為公司第二條短切原絲專線,其順利點(diǎn)火標(biāo)志著成都智能制造基地全面建成。

九江新基地一期工程進(jìn)入全面安裝調(diào)試階段,中部地區(qū)智能制造建設(shè)取得新進(jìn)展。埃及第四條粗紗生產(chǎn)線克服重重困難順利點(diǎn)火。公司國內(nèi)新項(xiàng)目選址取得實(shí)質(zhì)性推進(jìn),新成立巨石集團(tuán)準(zhǔn)安有限公司,啟動(dòng)全球首個(gè)玻纖零碳智能制造基地建設(shè)。其他境內(nèi)外選址考察工作同步推進(jìn),國內(nèi)國際雙循環(huán)戰(zhàn)略進(jìn)一步深化落實(shí),助力公司“三高”發(fā)展再添新動(dòng)力。

上述三個(gè)項(xiàng)目,設(shè)計(jì)總產(chǎn)能達(dá)百萬噸。其中,淮安智能制造基地配套了風(fēng)電項(xiàng)目以實(shí)現(xiàn)側(cè)脫碳,再次引領(lǐng)行業(yè)。原本產(chǎn)能規(guī)模全球第一,持續(xù)擴(kuò)產(chǎn),中國巨石的行業(yè)地位更加穩(wěn)固。公司稱,規(guī)模領(lǐng)先所奠定的行業(yè)地位,有利于提升客戶粘性,使公司在產(chǎn)品供應(yīng)能力及定價(jià)權(quán)方面占據(jù)更加有利的主導(dǎo)地位。規(guī)模領(lǐng)先有時(shí)也有劣勢。在行業(yè)低景氣之時(shí),市場需求不足,可能出現(xiàn)產(chǎn)能過剩,進(jìn)而導(dǎo)致產(chǎn)品積壓、存貨攀升,影響經(jīng)營業(yè)績。

(3)備受市場詬病,中國巨石的同業(yè)競爭問題遲遲未能有效解決。

2015年8月,中材科技發(fā)布重大資產(chǎn)重組方案,作價(jià)38.5億元收購大股東中材股份持有的泰山玻纖100%股權(quán),泰山玻纖成為中材科技全資子公司。2016年8月,中國建筑材料集團(tuán)有限公司與中國中材集團(tuán)有限公司宣布合并重組。中國建筑材料集團(tuán)有限公司更名為中國建材集團(tuán)有限公司,作為重組后的母公司;中國中材集團(tuán)有限公司無償劃轉(zhuǎn)進(jìn)入中國建材集團(tuán)有限公司。

當(dāng)年9月,中國巨石發(fā)布公告,作價(jià)7.61億元收購中復(fù)連眾26.52%股權(quán)。2017年9月8日,中國建材和中材股份聯(lián)合發(fā)布公告,雙方簽訂合并協(xié)議,中國建材通過換股吸收合并方式吸并中材股份。系列動(dòng)作之后,中國巨石的玻纖業(yè)務(wù)與泰山玻纖構(gòu)成同業(yè)競爭關(guān)系,中材科技的葉片業(yè)務(wù)與中復(fù)連眾構(gòu)成同業(yè)競爭關(guān)系。2017年12月18日,中國巨石和中材科技聯(lián)合發(fā)布公告,中國建材承諾,3年內(nèi)甚至更短時(shí)間內(nèi),綜合運(yùn)用委托管理、資產(chǎn)重組、股權(quán)置換、業(yè)務(wù)調(diào)整等多種方式,穩(wěn)妥推進(jìn)相關(guān)業(yè)務(wù)整合以解決同業(yè)競爭問題。

然而,時(shí)至今日,五年過去了,同業(yè)競爭問題依然存在。2020年,承諾期限即將結(jié)束,中國巨石等籌劃重組,但交易各方未能就交易方案核心條款達(dá)成一致意見而終止。于是,承諾延期2年。2022年12月,承諾期屆滿,仍然沒有動(dòng)靜。市場等來的結(jié)果是,再度延期2年。

4月17日,山東玻纖發(fā)布2022年年度報(bào)告。根據(jù)公告顯示,公司2022年實(shí)現(xiàn)營業(yè)收入27.81億元,凈利潤5.36億元,與上年基本持平,公司整體財(cái)務(wù)狀況良好,截至2022年末資產(chǎn)負(fù)債率降至43.74%。

在經(jīng)歷了2020~2021年的高景氣階段后,2022年國內(nèi)玻璃纖維及制品工業(yè)遭受需求萎縮、供需失衡及能源成本上升等諸多難題,部分企業(yè)生產(chǎn)經(jīng)營面臨重重挑戰(zhàn),規(guī)模以上玻璃纖維及制品制造企業(yè)實(shí)現(xiàn)主營業(yè)務(wù)收入同比增長2.1%,利潤總額同比下降8.8%,行業(yè)發(fā)展迎來陣痛期。

年報(bào)顯示,2022年山東玻纖營收、凈利潤、扣非凈利潤分別為27.81億元、5.36億元、3.76億元,同比分別變動(dòng)1.19%、-1.88%、-28.70%。

在行業(yè)寒冬之際,公司通過堅(jiān)持市場導(dǎo)向、產(chǎn)品差異化、靈活應(yīng)對(duì)的銷售策略,充分利用區(qū)位優(yōu)勢和技術(shù)優(yōu)勢不斷擴(kuò)大市場份額,持續(xù)鞏固優(yōu)質(zhì)市場,積極開發(fā)新領(lǐng)域、新客戶,不斷提升新市場增量,穩(wěn)住了基本盤,玻纖產(chǎn)品銷量實(shí)現(xiàn)持續(xù)增長,營收指標(biāo)創(chuàng)新高。

截至2022年末,山東玻纖資產(chǎn)總計(jì)為50.46億元,資產(chǎn)負(fù)債率為43.74%,實(shí)現(xiàn)四連降,較2018年底的67.93%下降了24.19個(gè)百分點(diǎn),創(chuàng)下歷年來最低值;與資產(chǎn)負(fù)債率相關(guān)的當(dāng)期財(cái)務(wù)費(fèi)用為7027.99萬元,較上年減少35.59%。

報(bào)告期內(nèi),山東玻纖積極提升主力產(chǎn)品玻璃纖維的新產(chǎn)能。2022年中公司發(fā)布戰(zhàn)略規(guī)劃稱,將在十四五末將產(chǎn)能擴(kuò)至百萬噸,截至2022年底已擁有6條玻纖生產(chǎn)線,合計(jì)設(shè)計(jì)產(chǎn)能除了持續(xù)布局產(chǎn)能外,山東玻纖在技術(shù)方面也不斷迭代更新。表現(xiàn)在研發(fā)投入方面,達(dá)到41萬噸。2023年2月1日晚,公司公告擬建設(shè)三條合計(jì)30萬噸高性能(超高模)玻纖紗產(chǎn)線,項(xiàng)目概算總投資37億元。

公司持續(xù)增加。2018年至2022年,公司研發(fā)投入分別為5658.02萬元、6435.66萬元、7602.20萬元、9735.42萬元、10193.69萬元,近三年的研發(fā)投入合計(jì)約為2.75億元。

業(yè)內(nèi)人士分析稱,在“雙碳”目標(biāo)推動(dòng)下,風(fēng)電、新能源汽車、電子電器、新型建材等領(lǐng)域需求長期向好,國內(nèi)玻纖市場行情有望在2023年迎來緩慢修復(fù)期。

山東玻纖表示,將以打造“全球領(lǐng)先創(chuàng)新型高性能纖維材料提供商”為企業(yè)愿景,明確“產(chǎn)能規(guī)模超百萬噸,公司市值超百億元,爭做行業(yè)‘鏈主’企業(yè)”為戰(zhàn)略目標(biāo),構(gòu)建“一個(gè)核心+兩個(gè)增長點(diǎn)+三個(gè)種子業(yè)務(wù)”產(chǎn)業(yè)格局,為山東能源集團(tuán)新材料產(chǎn)業(yè)蓄勢突破貢獻(xiàn)“玻纖力量”。

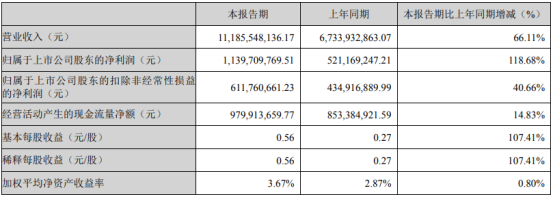

(1)吉林碳谷2022年度營收情況

4月25日,吉林碳谷公司2022年度報(bào)告、2023年第一季度報(bào)告正式發(fā)布,根據(jù)公布的2022年度報(bào)告顯示,2022年公司實(shí)現(xiàn)營業(yè)收入20.84億元,較去年同期12.09億元,增長8.74億元,增長72.28%,增長主要原因?yàn)椋菏紫龋就ㄟ^各種創(chuàng)新和攻關(guān)手段,提高了產(chǎn)品的良品率和均一穩(wěn)定性;其次,隨著大絲束民用、工業(yè)用產(chǎn)品市場迅速開拓,應(yīng)用領(lǐng)域橫向和縱向都得到拓寬,公司產(chǎn)能有序釋放,主要產(chǎn)品碳纖維原絲銷售快速放大。

2022年公司實(shí)現(xiàn)凈利潤6.29億元,比上年同期增加了3.15億元,增長比例為99.99%,盈利的主要原因?yàn)椋汗井a(chǎn)品碳纖維原絲在國內(nèi)市場的競爭力不斷提高,市場需求持續(xù)放大,產(chǎn)能有序釋放,營業(yè)收入呈現(xiàn)持續(xù)增長勢頭。

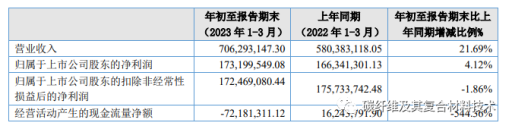

(2)吉林碳谷2023年度第一季度營收情況

根據(jù)2023年第一季度報(bào)告顯示,2023年第一季度公司實(shí)現(xiàn)營業(yè)收入7.06億元,增加了1.26億元,上升21.69%;公司實(shí)現(xiàn)凈利潤1.73億元,比上年同期1.66億元相比增長了4.12%;報(bào)告期公司經(jīng)營活動(dòng)產(chǎn)生的現(xiàn)金流量為-7,218萬元,減少8,843萬元,下降544.36%,主要原因是由于公司加強(qiáng)了資金管理力度,降低了對(duì)收到的銀行承兌匯票的貼現(xiàn)金額所致。

吉林碳谷于2021年上市,統(tǒng)計(jì)的近三年公司銷售業(yè)績?nèi)缦卤硭荆瑥闹锌梢钥闯?022年無論是在營業(yè)收入上,亦或是凈利潤上公司均出現(xiàn)了質(zhì)的飛躍。作為一家僅僅生產(chǎn)碳纖維用原絲的企業(yè)而言,2022年?duì)I業(yè)收入20.84億元,

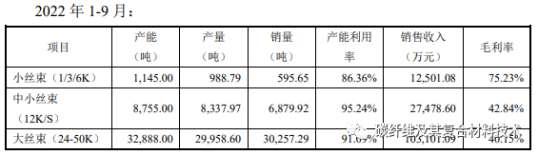

吉林碳谷出色的銷售和盈利主要得益于近兩年國內(nèi)工業(yè)與民用領(lǐng)域(如風(fēng)電葉片等)對(duì)碳纖維需求的高速增長,而根據(jù)公司介紹“公司秉承著大、小絲束齊發(fā)展,在碳纖維原絲領(lǐng)域?qū)崿F(xiàn)全牌號(hào)及全規(guī)格的發(fā)展方向,在保證軍工領(lǐng)域需求的前提下,主要目標(biāo)放在了工業(yè)用和民用方面,市場開拓成效明顯”。

工業(yè)和民用市場是碳纖維競爭最激烈的市場領(lǐng)域,因?yàn)樵擃I(lǐng)域?qū)w維的價(jià)格最為敏感,而原絲又是碳纖維成本組成占比最高的一環(huán)(近50%),從技術(shù)角度而言,吉林碳谷在國內(nèi)首家采用兩步法生產(chǎn)碳纖維聚合物、DMAC為溶劑生產(chǎn)碳纖維原絲的企業(yè)(小編曰:企業(yè)有絕活、其他國內(nèi)企業(yè)難復(fù)制),單從技術(shù)路線來看,公司與全球排名第二的大絲束碳纖維制造商——德國西格里碳素SGL Carbon相近,價(jià)格成本優(yōu)勢明顯。

近兩年公司在大絲束碳纖維原絲開發(fā)不斷發(fā)力,先后實(shí)現(xiàn)了24K、25K、35K、48K和50K的穩(wěn)定大規(guī)模生產(chǎn),并且正在規(guī)劃朝著75K、100K、480K等更高絲束產(chǎn)品的生產(chǎn)而努力,根據(jù)前期公司公布的數(shù)據(jù),2022年前三季度公司在大絲束原絲銷售上已經(jīng)突破3.2萬噸(如下表所示)。

最后要說的是:企業(yè)定位也很重要!前期吉林碳谷也是瞄向了高端小絲束原絲,后來結(jié)合自己技術(shù)特點(diǎn)(成本優(yōu)勢),因此依托工業(yè)和民用市場爆發(fā)迎來了高速的增長,根據(jù)小編的預(yù)測,未來三兩年內(nèi)國內(nèi)工業(yè)和民用市場對(duì)碳纖維需求仍將保持穩(wěn)定增長,因此可以預(yù)料吉林碳谷業(yè)績?nèi)詴?huì)穩(wěn)步增長。

近日,英國國家復(fù)合材料中心(National Composites Centre,NCC)宣布了一項(xiàng)基于英國的復(fù)合材料低溫儲(chǔ)罐測試計(jì)劃,該計(jì)劃將驗(yàn)證并加速設(shè)計(jì)、制造和測試能力,并首先從用于儲(chǔ)存液氫(liquid hydrogen,LH2)的無里襯碳纖維儲(chǔ)氫罐開始。

低溫儲(chǔ)罐將成為氫動(dòng)力飛機(jī)的重要組成部分,大多數(shù)儲(chǔ)存LH2的設(shè)計(jì)都以金屬罐為中心,但是金屬罐相對(duì)較重。航天工業(yè)中開發(fā)的復(fù)合材料儲(chǔ)罐往往只適用于一次性(低循環(huán))應(yīng)用。然而,商用氫燃料飛機(jī)需要儲(chǔ)罐盡可能輕,并可以進(jìn)行多次加注和排空(高循環(huán)),且持續(xù)幾十年。

為了支持英國向低碳經(jīng)濟(jì)轉(zhuǎn)型,NCC正在開發(fā)復(fù)合材料低溫儲(chǔ)罐的基礎(chǔ)知識(shí),并通過開發(fā)越來越復(fù)雜的產(chǎn)品演示器進(jìn)行測試。其專業(yè)工程師團(tuán)隊(duì)還創(chuàng)建并構(gòu)建了一系列全面的低溫概念和設(shè)計(jì)工具,以幫助英國組織克服對(duì)加速氫氣開發(fā)至關(guān)重要的已知工程挑戰(zhàn)。

由于航空航天低溫儲(chǔ)罐沒有明確的現(xiàn)有行業(yè)標(biāo)準(zhǔn),因此,分析一系列設(shè)計(jì)的能力至關(guān)重要。這導(dǎo)致了一系列概念工具的開發(fā),包括儲(chǔ)罐設(shè)計(jì)空間探索、滲透性、微裂紋、熱應(yīng)力和機(jī)械應(yīng)力。這些工具形成了一個(gè)基準(zhǔn)工具集,可供工業(yè)界用于低溫儲(chǔ)罐項(xiàng)目,從而能夠進(jìn)行詳細(xì)的設(shè)計(jì)和制造風(fēng)險(xiǎn)識(shí)別和分析。在這一基本層面上理解低溫將使NCC能夠支持廣泛的行業(yè)和應(yīng)用,每個(gè)行業(yè)和應(yīng)用都面臨著單獨(dú)但重疊的挑戰(zhàn)。

測試是低溫儲(chǔ)罐開發(fā)計(jì)劃的重要組成部分,目前需要使用專業(yè)的測試設(shè)施。例如,LH2需要隔熱良好的低溫儲(chǔ)存容器,以將其保持在-253°C的溫度,并且處理需要專業(yè)知識(shí)和設(shè)備。

為了為其客戶開發(fā)基于英國的測試能力,NCC與Filton Systems Engineering(FSE)合作,后者是一家總部位于英國布里斯托爾的專門從事流體系統(tǒng)工程的中小企業(yè),擁有并運(yùn)營一個(gè)能夠進(jìn)行氣態(tài)和液態(tài)氫測試的氫測試設(shè)施。NCC與FSE合作開發(fā)了一個(gè)儲(chǔ)罐測試程序,該程序使用LH2真空測試室和低溫測試儀器。

作為全球領(lǐng)先的復(fù)合材料研發(fā)中心,NCC采用了自動(dòng)纖維鋪放(AFP)、膠帶纏繞和手工鋪設(shè)復(fù)合材料工藝,設(shè)計(jì)并制造了五個(gè)無里襯碳纖維示范儲(chǔ)氫罐。這些儲(chǔ)罐將用于2023年4月底開始的液氫測試計(jì)劃,預(yù)計(jì)結(jié)果將于2023年夏季公布。

美國太空探索技術(shù)公司(SpaceX)的“星艦”重型運(yùn)載火箭于北京時(shí)間20日晚21時(shí)33分許發(fā)射,升空3分鐘后發(fā)生爆炸,航天器未能成功進(jìn)入預(yù)定軌道。馬斯克曾宣稱,首次發(fā)射成本約30億美元,折合人民幣206億。

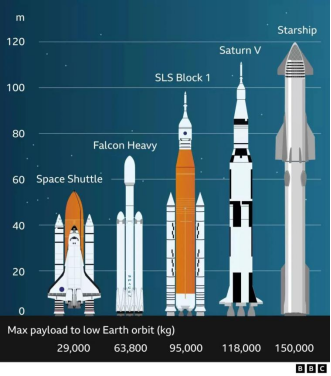

(1)人類歷史上最大火箭發(fā)射失敗,但沒有完全失敗

“星艦"首發(fā)無疑是舉世矚目的大事,因?yàn)檫@是人類歷史上體積最大的運(yùn)載火箭。它全長120米,由底部70米高、配備了33臺(tái)“猛禽”發(fā)動(dòng)機(jī)的“超重型推進(jìn)器”和頂部50米高、可重復(fù)利用的飛船船艙“星艦”組成——從高度上與我國第一座摩天大樓“廣州白云酒店”相當(dāng)。

美國“太空”網(wǎng)站稱,此前保持“人類最大運(yùn)載火箭”稱號(hào)的是冷戰(zhàn)期間用于“阿波羅”登月計(jì)劃的美國“土星五號(hào)”火箭,它高約111米,可發(fā)射約130噸有效載荷進(jìn)入地球軌道,并將約50噸有效載荷送往月球。而據(jù)SpaceX表示,星艦?zāi)軌驅(qū)⒍噙_(dá)150噸的有效載荷運(yùn)送到近地軌道。

據(jù)美國《今日物理學(xué)》月刊上的一篇文章預(yù)測:“假設(shè)發(fā)射成功,那么星艦將大幅提升我們的太空能力,天體物理學(xué)任務(wù)的制定過程將發(fā)生質(zhì)的改變……天體物理學(xué)領(lǐng)域的太空任務(wù)一直受到發(fā)射工具性能的嚴(yán)格限制,而20年來發(fā)射工具變化不大。”

此外馬斯克還宣稱,“星艦”的發(fā)射成本相當(dāng)?shù)停坏┫嚓P(guān)試驗(yàn)取得成功,將啟動(dòng)規(guī)模化生產(chǎn),以每年建造100艘的速度,打造1000艘“星艦”組成的太空艦隊(duì),將10萬人和相關(guān)物資運(yùn)送到火星,實(shí)現(xiàn)從21世紀(jì)20年代后期開始在火星殖民的夢(mèng)想。

不過一向高調(diào)的馬斯克也說過,其發(fā)射成功率就像拋硬幣一樣,只有50%。就在幾天前,“星艦”首次試飛發(fā)射前約40秒,因?yàn)橹破骷訅合到y(tǒng)出現(xiàn)問題因而延期發(fā)射。因此馬斯克把期望值定得較低,“只要不炸毀發(fā)射臺(tái),那么我想我會(huì)認(rèn)為這是成功的。”

“星艦”升空后不久發(fā)生了非計(jì)劃性解體,但如果從上述定義看,本次首發(fā)好像也不能完全算失敗。發(fā)射結(jié)束后,團(tuán)隊(duì)表示將繼續(xù)審查數(shù)據(jù)并努力進(jìn)行下一次飛行測試。同時(shí),馬斯克發(fā)推向團(tuán)隊(duì)表示了祝賀,直言此次任務(wù)為幾個(gè)月后的下一次測試發(fā)射吸取了教訓(xùn)。

航天是一門風(fēng)投,馬斯克深諳其道爆炸真的不算什么,因?yàn)閷?duì)于SpaceX來說,它幾乎是從接連試錯(cuò)中成長的。“星艦”的升級(jí)迭代史就是一部“連環(huán)爆炸史”。火箭的上半部分擁有數(shù)代原型機(jī),其中不少在測試中直接炸毀。據(jù)都市快報(bào)梳理統(tǒng)計(jì),如果算上更換材料做極限測試過程中爆炸的SN7與SN7.1,從最早的MK1開始到SN11,星艦原型機(jī)已經(jīng)炸了10次。

風(fēng)云學(xué)會(huì)副會(huì)長陳經(jīng)在文章中指出,馬斯克是在用IT創(chuàng)投手法操作航天。因?yàn)镮T創(chuàng)投圈的核心競爭力就是厚臉皮的猛吹和冒險(xiǎn)思維主導(dǎo)——風(fēng)投成功率如果有5%都算是不錯(cuò)的了,所以業(yè)界對(duì)項(xiàng)目失敗習(xí)以為常。

“而SpaceX正是如此,在前期多次發(fā)射失敗。如果按各國航天業(yè)的傳統(tǒng)做法,SpaceX早就被斷了經(jīng)費(fèi)整頓隊(duì)伍了。但是按IT項(xiàng)目來評(píng)估,SpaceX不斷嘗試失敗是司空見慣的正常節(jié)奏,成功了就是里程碑,估值提升,更多投資進(jìn)來試更大的事。”

(2)星艦將參與登月任務(wù),SpaceX估值近1400億美元

據(jù)科技日?qǐng)?bào)報(bào)道,2021年4月,美國國家航空航天局(NASA)宣布,SpaceX戰(zhàn)勝藍(lán)色起源、動(dòng)力系統(tǒng)等公司,成為“阿爾忒彌斯”登月計(jì)劃“載人著陸器”項(xiàng)目的唯一中標(biāo)者。這為它獲得了29.8億美元的資助,并被要求在“星艦”基礎(chǔ)上研制一種將宇航員從環(huán)月軌道送上月球的著陸器,美國將在時(shí)隔半個(gè)世紀(jì)之后重返月球。

SpaceX在激烈競爭中脫穎而出的主要原因,在于其運(yùn)輸量大和成本較低。星艦采用了爭議較大的全箭不銹鋼結(jié)構(gòu)設(shè)計(jì):相比更貴的碳纖維,不銹鋼是重了點(diǎn),所以會(huì)安33個(gè)“猛禽”發(fā)動(dòng)機(jī)。

“星艦”的發(fā)射成本也相當(dāng)?shù)汀Hツ?月,在得克薩斯州博卡奇卡召開的“星艦”發(fā)布會(huì)上,馬斯克說:“星艦”飛船6-8小時(shí)就可以重復(fù)使用,這樣一天就可以發(fā)射3次,“超重”助推器大約每小時(shí)就能發(fā)射一次。“每次飛行可能只需幾百萬美元,甚至最少可能只要100萬美元。”有一組可供參考的數(shù)據(jù)是,美國德爾塔IV型中型火箭平均每次發(fā)射費(fèi)用為1.64億美元,俄羅斯主力運(yùn)載火箭聯(lián)盟-FG運(yùn)載火箭每次發(fā)射費(fèi)用約為5000萬美元。

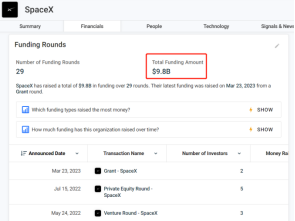

(3)航天是一項(xiàng)燒錢的事業(yè),支撐SpaceX冒險(xiǎn)的,還有其背后數(shù)輪融資。

據(jù)美國科技媒體The Information3月報(bào)道,SpaceX迎來最新一輪注資,投資者是沙特投資基金的一家子公司和阿布扎比的一家投資公司,此輪融資數(shù)額達(dá)數(shù)十億美元。據(jù)美國投資數(shù)據(jù)公司Crunchbase統(tǒng)計(jì),SpaceX自成立以來已經(jīng)累計(jì)融資29輪,融資總額高達(dá)98億美元。在本輪投資過后,Spacex的估值預(yù)計(jì)接近1400億美元,其將成為世界上估值最高的私人企業(yè)之一。

4月24日是第八個(gè)中國航天日,中國探月工程總設(shè)計(jì)師吳偉仁院士日前接受了央視記者的獨(dú)家專訪。在采訪的過程當(dāng)中,吳偉仁院士介紹,我國正在構(gòu)建一個(gè)環(huán)月球的通信導(dǎo)航衛(wèi)星星座,簡單來說就是月球版的“北斗導(dǎo)航”系統(tǒng)。

據(jù)報(bào)道,吳偉仁院士表示,我國正在進(jìn)行月球探測的四期工程,其中,嫦娥六號(hào)任務(wù)計(jì)劃于2024年前后實(shí)施,它的主要任務(wù)是到月球背面采樣,并攜帶月球樣品返回地球,這也是人類第一次從月球背面采集月壤。嫦娥七號(hào)將去月球南極尋找月球存在水的證據(jù),嫦娥八號(hào)將配合嫦娥七號(hào)在月球南極建立國際月球科研站的基本型,對(duì)月球資源勘探和利用等進(jìn)行一系列試驗(yàn)。

“我們正在構(gòu)建一個(gè)以月球?yàn)橹行牡男亲@么一個(gè)集通信、導(dǎo)航、遙感以及其他一些功能的系統(tǒng),構(gòu)成一個(gè)星座,這個(gè)系統(tǒng)構(gòu)成過后,我們還可以擴(kuò)展到更遠(yuǎn)的深空”。

吳偉仁告訴我們,人類正在邁入月球探索與開發(fā)的新時(shí)代,未來諸多無人探測器和載人航天器會(huì)成功登月,在復(fù)雜的月球表面上行動(dòng),都需要更加精準(zhǔn)的導(dǎo)航信息、更加流暢的大容量通信保障,所以建設(shè)完善的月球通信導(dǎo)航星座是必不可少的。而在未來要探索更遠(yuǎn)的深空,除了月球“通、導(dǎo)、遙”一體的星座外,他們還計(jì)劃把星座延伸到其他星球。

“后續(xù)還要建設(shè)我們以月球?yàn)橹行牡纳羁栈ヂ?lián)網(wǎng),負(fù)責(zé)通信、導(dǎo)航、遙感等多種功能,把我們?cè)诘貐^(qū)為中心的這么一個(gè)空間基礎(chǔ)設(shè)施,變成了以月球?yàn)橹行牡摹⒖梢韵蛱栂笛由臁⒏鼜V闊更大范圍這么一個(gè)大的系統(tǒng)。在互聯(lián)網(wǎng)構(gòu)成的情況下,以后在月球上也可以看電視,也可以看比賽,也可以使用Wi-Fi,航天員上個(gè)月球都不寂寞了”。

(1)成效顯著:“Pre-招商”已獲印證

在榆煤基金最新宣傳冊(cè)當(dāng)中,其“Pre-招商”章節(jié)是榆煤基金結(jié)合榆林產(chǎn)業(yè)優(yōu)勢,經(jīng)過5年時(shí)間摸索出來適合自己的獨(dú)特打法。榆煤基金長期以來追求投資與招商的平衡,但是投資時(shí)點(diǎn)與招商時(shí)點(diǎn)的矛盾是不得不面對(duì)的問題。榆煤基金多數(shù)項(xiàng)目在“Pre-招商”階段進(jìn)行投資,將投資時(shí)點(diǎn)“前置化”,并且創(chuàng)造性提出“五強(qiáng)標(biāo)準(zhǔn)”進(jìn)行項(xiàng)目篩選,即產(chǎn)業(yè)強(qiáng)相關(guān)、能源強(qiáng)需求、生產(chǎn)強(qiáng)負(fù)荷、擴(kuò)產(chǎn)強(qiáng)意愿和資金強(qiáng)支撐,以此保障已投項(xiàng)目的落地預(yù)期。

這一過程中,相較于傳統(tǒng)招商模式顯現(xiàn)出兩大優(yōu)勢:一是利用基金手法招引成本較低,二是招引項(xiàng)目在產(chǎn)業(yè)端匹配更為精準(zhǔn)。按照這個(gè)標(biāo)準(zhǔn)進(jìn)行資本招商,不僅能夠在適合的投資時(shí)點(diǎn)完成投資并且創(chuàng)造收益,招商落地的確定性也很高。同時(shí),因?yàn)楂@得榆煤基金的資金加持,落地之后很快就能釋放產(chǎn)能,帶動(dòng)當(dāng)?shù)囟愂蘸途蜆I(yè)。

在榆煤基金已投案例當(dāng)中,“Pre-招商”成效已獲印證。風(fēng)光新材,2020年5月榆煤基金增資5000萬元,該公司2018年在榆林設(shè)立控股子公司艾科萊特,深入發(fā)展聚烯烴助劑相關(guān)產(chǎn)業(yè),但自成立以來尚未正式開展實(shí)際經(jīng)營活動(dòng),直到榆林基金“進(jìn)場”,項(xiàng)目于2023年1月竣工。目前艾科萊特已獲榆林市政府試生產(chǎn)批復(fù),烷基酚裝置、三乙基鋁裝置烯烴催化劑裝置已正常生產(chǎn),就在這個(gè)月公司新產(chǎn)品三乙基鋁以1473萬元中標(biāo)寧夏煤業(yè)烯烴一、二分公司三乙基鋁框架協(xié)議采購。顯然,榆煤基金“Pre-招商”的“五強(qiáng)標(biāo)準(zhǔn)”在艾科萊特快速投產(chǎn)建設(shè)和釋放產(chǎn)能中標(biāo)表現(xiàn)中得以印證。

比如2020年戰(zhàn)投的三精科技,于2020年底在榆林設(shè)立全資子公司北宸神塬新材料,并計(jì)劃投資3.6億元建設(shè)年產(chǎn)1萬噸聚酰亞胺單體及聚合物及中間體。后者預(yù)計(jì)年上繳稅額4000萬元,增加就業(yè)約80人。省發(fā)改委官網(wǎng)顯示,目前已原則同意該項(xiàng)目節(jié)能報(bào)告。除此之外,還有烏江化工、中德輸送等項(xiàng)目先后完成了“Pre-招商”的閉環(huán)操作,在榆煤基金“牽引”下將項(xiàng)目落子榆林。

(2)LP擴(kuò)容:在管規(guī)模升至64億元

同日即陜西交通賦能基金合作協(xié)議簽約儀式。實(shí)際上榆煤基金在2022年接連擔(dān)綱兩支新基金GP,加之此次簽約,推動(dòng)在管基金從2支增加至5支,規(guī)模提升至64億元。

其一是延長煤炭基金:2022年5月,榆煤攜手延長石油設(shè)立3億元的延長煤炭基金,重點(diǎn)投向新能源、新材料和其他相關(guān)戰(zhàn)略性新興產(chǎn)業(yè),以及具有科技創(chuàng)新屬性的相關(guān)項(xiàng)目。榆煤總經(jīng)理秦笙接受媒體采訪時(shí)表示,這是雙方首次合作,也是榆煤在細(xì)分產(chǎn)業(yè)深度服務(wù)單一LP的首次嘗試。

其二是陜西上市后備基金:8月陜西首支上市后備基金在榆林亮相發(fā)布,主要投向陜西上市后備企業(yè),這支基金采用“雙GP”模式,榆煤基金即其中之一。

其三即這次亮相的陜西交通賦能基金,規(guī)模10億元,亦是“雙GP”模式,由陜交控私募基金管理公司和榆煤基金共同擔(dān)任。

顯見的是,榆煤基金已深化了LP的認(rèn)同感。在延長煤炭基金中,“一號(hào)國企”延長石油是單一LP,作為對(duì)全國經(jīng)濟(jì)起到關(guān)鍵作用的大型企業(yè),選擇榆煤基金進(jìn)入細(xì)分產(chǎn)業(yè)領(lǐng)域,雖然有地理上的接近性,但也證明榆煤基金一直“深耕精細(xì)化工”的打法,從實(shí)體經(jīng)濟(jì)角度達(dá)成了共識(shí)。

陜西上市后備基金則是榆煤基金首次參與“雙GP”模式,能夠攜手長安匯通不但意味著首次參與管理“省級(jí)”基金,更一舉將投資范圍擴(kuò)大到了360家省級(jí)后備企業(yè)。若再考慮到長安匯通基金板塊的迅速成長,與頭部聯(lián)手的跡象已經(jīng)非常鮮明。

業(yè)內(nèi)普遍預(yù)期,在全國募資難的背景下,榆煤基金的“LP擴(kuò)容”具備一個(gè)非常鮮明的特點(diǎn),那就是將“招商引資”與“延鏈補(bǔ)鏈”深度勾聯(lián),前者以科創(chuàng)新城為代表,即吸引創(chuàng)新型企業(yè)布局榆林,后者則是榆林能源工業(yè)本身產(chǎn)生的延伸需求,整體在“有為政府”和“有效市場”中實(shí)現(xiàn)了精準(zhǔn)定位。

而正是這樣的差異化,才是吸引延長石油及長安匯通的要因。當(dāng)然,投資界的聲譽(yù)也是因素之一,例如榆煤基金已經(jīng)斬獲“2022年度中國國資影響力投資機(jī)構(gòu)TOP50”、“2022年度中國成長型PE投資機(jī)構(gòu)TOP30”、“2022年度陜西省優(yōu)秀創(chuàng)投風(fēng)投機(jī)構(gòu)TOP20”等行業(yè)榮譽(yù)。

再補(bǔ)充一點(diǎn),榆煤基金團(tuán)隊(duì)現(xiàn)由24人組成,其中30-40歲占比67%,“年輕化”是一大亮點(diǎn),用秦笙的話來說正值當(dāng)打之年。成立這5年來,榆煤基金僅現(xiàn)場走訪企業(yè)累計(jì)達(dá)556家,平均超110家/年,還不算線上溝通的數(shù)量。

2023年第一季度,中企上市市場平穩(wěn)開局,其中A股發(fā)行節(jié)奏放緩,境外上市活動(dòng)則逐步修復(fù),此背景下,VC/PE支持的中企IPO總量隨境內(nèi)市場節(jié)奏調(diào)整而回落,VC/PE滲透率同步下調(diào)。回報(bào)方面,A股市場按發(fā)行價(jià)計(jì)算的平均賬面回報(bào)倍數(shù)保持穩(wěn)步上行趨勢;境外市場的發(fā)行回報(bào)倍數(shù)止跌回升,主要得益于量子之歌、禾賽兩家美股上市企業(yè)貢獻(xiàn)了相對(duì)良好的賬面回報(bào)個(gè)案,帶動(dòng)境外市場整體水平提升。

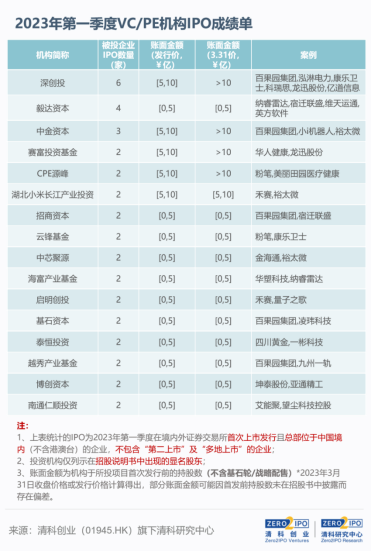

(1)VC/PE機(jī)構(gòu)IPO成績單

2023年第一季度,共有16家機(jī)構(gòu)收獲IPO數(shù)量不低于2家,上榜機(jī)構(gòu)IPO項(xiàng)目按發(fā)行價(jià)和3月31日收盤價(jià)計(jì)算的總賬面金額基本不超過10億人民幣。反觀2022年第一季度,有20家機(jī)構(gòu)收獲超3家IPO,總賬面金額大多集中在10億至30億的區(qū)間,相比之下,2023年開年VC/PE機(jī)構(gòu)的IPO項(xiàng)目數(shù)量及賬面金額均有所收縮。

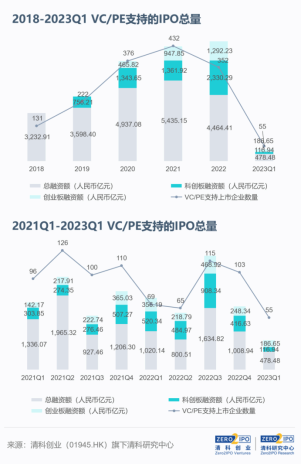

(2)VC/PE支持的IPO總量

A股VC/PE支持的中企IPO總量下降,境外市場上市數(shù)量有所提升。根據(jù)清科創(chuàng)業(yè)(01945.HK)旗下清科研究中心統(tǒng)計(jì),2023年第一季度,共55家上市中企獲得VC/PE支持,同比下降20.3%;融資額方面,VC/PE支持的IPO總?cè)谫Y規(guī)模約為人民幣478.48億元,同比下降53.1%;其中科創(chuàng)板和創(chuàng)業(yè)板融資規(guī)模分別為116.94億元、186.65億元,同比分別下降77.5%、47.6%。此外,第一季度融資規(guī)模最高的案例是科創(chuàng)板企業(yè)湖南裕能(45.00億元),全市場未發(fā)生超50億的VC/PE支持中企融資案例。

分市場來看,55家VC/PE支持中企有44家分布在A股,數(shù)量同比下降31.3%。境外市場有11家VC/PE中企上市,比2022年第一季度多6家,同比增長120.0%,主要得益于VC/PE支持的中概股赴美上市活動(dòng)逐步恢復(fù),同時(shí)港股市場氛圍也有所改善。

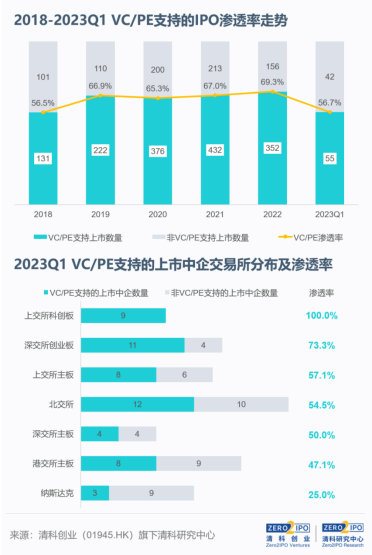

(3)IPO滲透率

A股“雙創(chuàng)”板塊VC/PE滲透率維持高位境外市場VC/PE滲透率未見明顯起色。2023年第一季度,中企上市市場VC/PE滲透率為56.7%,降至近年低位。境內(nèi)方面,A股整體VC/PE滲透率為64.7%,其中科創(chuàng)板和創(chuàng)業(yè)板VC/PE滲透率維持高位,分別達(dá)到100%和73.3%,其余板塊均未超過60%。境外方面,第一季度整體VC/PE滲透率為37.9%,其中港交所為47.1%,比2022年全年降低7個(gè)百分點(diǎn);美股市場中概股IPO環(huán)境雖有改善,有3家VC/PE支持中企上市,但滲透率仍然較低,僅為25.0%。

(4)IPO賬面回報(bào)

境內(nèi)外市場發(fā)行回報(bào)水平同步上行但超百倍回報(bào)案例缺席第一季度。2023年第一季度,境內(nèi)外市場的發(fā)行賬面回報(bào)倍數(shù)同步上升。A股平均賬面回報(bào)水平為5.35倍,其中貢獻(xiàn)最高回報(bào)個(gè)案的是科創(chuàng)板上市企業(yè)裕太微,也推高板塊整體回報(bào)水平。境外市場平均賬面回報(bào)水平為4.46倍,其中美股市場按發(fā)行日、首日和20日價(jià)計(jì)算的賬面回報(bào)均超14倍,主要由美股量子之歌個(gè)案拉動(dòng),而港股按各口徑計(jì)算的回報(bào)水平均未超過2倍。需要關(guān)注的是,第一季度全市場均未發(fā)生發(fā)行時(shí)賬面回報(bào)超百倍的案例,可見VC/PE機(jī)構(gòu)通過項(xiàng)目IPO獲取超額收益的難度明顯提升。

機(jī)械制造及半導(dǎo)體領(lǐng)域整體回報(bào)表現(xiàn)良好互聯(lián)網(wǎng)行業(yè)受個(gè)案拉動(dòng)。從行業(yè)來看,2023年第一季度,互聯(lián)網(wǎng)平均賬面回報(bào)水平達(dá)到16倍左右,與其他領(lǐng)域拉開較大差距,主要受量子之歌在納斯達(dá)克上市的高回報(bào)個(gè)案拉動(dòng)。另外,機(jī)械制造和半導(dǎo)體及電子設(shè)備兩大行業(yè)整體回報(bào)水平表現(xiàn)良好,按發(fā)行價(jià)、首日、20日以及3月31日價(jià)格計(jì)算的平均回報(bào)倍數(shù)均高于市場平均水平。

整體而言,2023年第一季度中企境內(nèi)外上市發(fā)行節(jié)奏出現(xiàn)了一定程度的分化,其中境外市場經(jīng)歷長達(dá)一年多的低位運(yùn)行后環(huán)境氛圍已有改善并進(jìn)入修復(fù)周期,而A股市場則由此前的IPO常態(tài)化、高速擴(kuò)容逐步向高質(zhì)量、嚴(yán)把關(guān)演進(jìn)。實(shí)際上,2022年以來隨著A股注冊(cè)制改革深化,一方面發(fā)行上市制度優(yōu)化、審核效率提升,另一方面各板塊不斷強(qiáng)化定位,對(duì)申請(qǐng)企業(yè)的行業(yè)要求、上市條件都作出更明確細(xì)致的規(guī)定,監(jiān)管機(jī)構(gòu)的審查力度也在同步加強(qiáng)。在此期間,擬IPO企業(yè)因申請(qǐng)材料或條件不達(dá)標(biāo)而終止審查或主動(dòng)撤回的情況明顯增加,審查被否的比例也不斷提升,據(jù)清科研究中心統(tǒng)計(jì),2022年A股的真實(shí)過會(huì)率僅6成左右,而2023年第一季度該比例下降為49.7%,其中科創(chuàng)板不足40.0%、創(chuàng)業(yè)板僅為43.8%。A股已經(jīng)對(duì)IPO企業(yè)質(zhì)量提出了更高要求,疊加全市場回報(bào)水平扁平化、超額收益項(xiàng)目日益稀缺,種種變化都倒逼VC/PE機(jī)構(gòu)為投后賦能和退出路徑設(shè)計(jì)投入更多的精力。

編輯:馮征昊(半導(dǎo)體芯片、激光器、新能源) 閆晨曦(復(fù)合材料、衛(wèi)星通信、金融資本) 校對(duì):王延韜 審核:侯曉鵬

(以上資訊主要來源于:OFweek、 OFweek激光、 OFweek太陽能光伏、 今日半導(dǎo)體、半導(dǎo)體行業(yè)觀察、材料科學(xué)與工程、材料人、樂晴智庫、未來智庫、索比光伏網(wǎng)、集邦新能源網(wǎng)、北極星太陽能光伏網(wǎng)、高工鋰電、西安金融棒棒糖、復(fù)材網(wǎng) 、大國之材、新材料在線、衛(wèi)星界、國際電子商情、中國國際復(fù)合材料展覽會(huì)、玻纖復(fù)材、衛(wèi)星與網(wǎng)絡(luò)、全球一點(diǎn)通、硅谷網(wǎng)、清科研究、中國衛(wèi)通、衛(wèi)星與應(yīng)用、中科創(chuàng)星、碳纖維生產(chǎn)技術(shù)、中國衛(wèi)通、碳纖維研習(xí)社、實(shí)戰(zhàn)財(cái)經(jīng) 、金融深度、華商韜略、戰(zhàn)略前沿技術(shù)、 投融界、 投資界、 中國汽車報(bào)、證券時(shí)報(bào)網(wǎng)、36氪、東方財(cái)富、中國證券報(bào)、新經(jīng)濟(jì)100人、投后管理研究院、新興產(chǎn)業(yè)投資聯(lián)盟、股權(quán)投資論壇、Wind資訊、搏實(shí)資本、中歐資本、國企混改研究院、機(jī)遇西安、米度資本等)